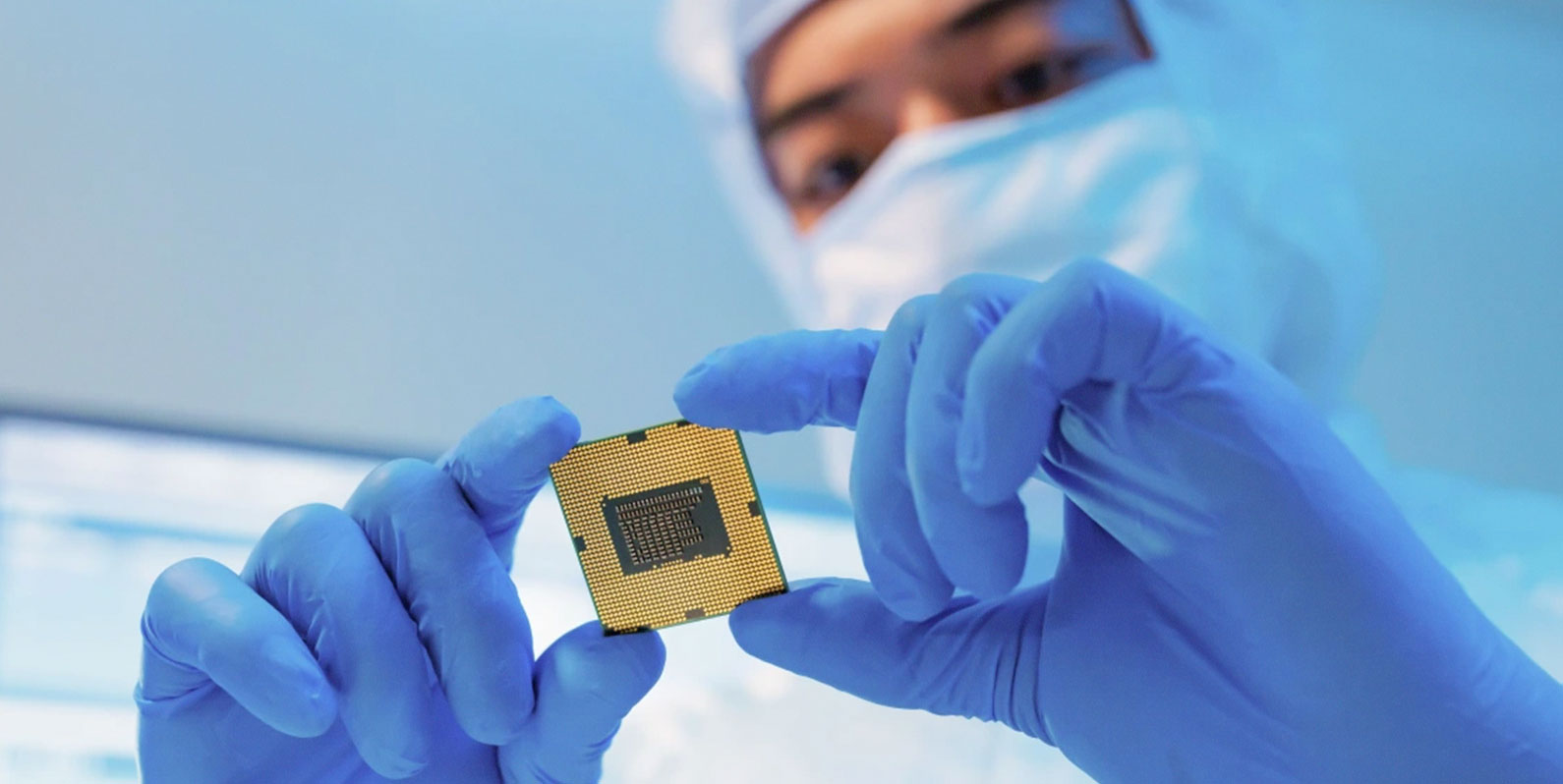

O ano de 2023 mal começou e já dá indícios de que será complicado para as empresas de semicondutores. Marcada por ciclos de alta e baixa demanda, a indústria de chips deve ter um crescimento menor este ano, à medida que a procura por eletrônicos de consumo se estabiliza.

Contudo, a geopolítica pode ofuscar com facilidade as preocupações com o ciclo econômico e os desafios associados à fabricação de chips cada vez mais avançados.

Nos últimos meses, os EUA instituíram as maiores restrições já vistas sobre quais chips poderiam ser vendidos para a China e quem pode trabalhar para empresas chinesas. Simultaneamente, focaram na questão do fornecimento para a indústria de chips, estabelecendo generosos subsídios federais para trazer a produção de volta aos EUA. Outros governos na Europa e na Ásia que abrigam grandes empresas de chips também criaram políticas semelhantes para manter suas próprias posições no setor.

À medida que essas mudanças forem entrando em vigor ao longo de 2023, elas acrescentarão um novo elemento de incerteza em uma indústria que há muito tempo depende de cadeias de suprimentos distribuídas ao redor do mundo e de considerável liberdade para se decidir com quem fazer negócios.

O que essas novas manobras geopolíticas significarão para a indústria de semicondutores, que vale mais de US$ 500 bilhões? A MIT Technology Review americana perguntou aos especialistas como eles acham que isso se desenrolará neste ano. Aqui estão suas respostas.

O grande esforço de “reshoring”

Em 2022, os EUA prometeram dedicar US$ 52 bilhões para a fabricação e pesquisa de semicondutores através da Lei de Chips e Ciência. Dessa quantia, US$39 bilhões serão usados para subsidiar a construção de fábricas no país. As empresas poderão oficialmente solicitar esse financiamento em fevereiro de 2023, e os contemplados serão anunciados de forma contínua.

Parte do financiamento poderia ser usado para ajudar empresas que possuem fábricas nos EUA a produzir chips militares, em parte uma preocupação do governo no que diz respeito aos riscos de segurança nacional envolvidos na compra de chips do exterior. “É provável que cada vez mais manufaturas se restabeleçam nos EUA visando reconstruir a cadeia de suprimentos de segurança e defesa”, afirma Jason Hsu, ex-legislador em Taiwan que está pesquisando a interseção de semicondutores e geopolítica como membro sênior da Escola de Governo John F. Kennedy, em Harvard (EUA). Hsu diz que é provável que as aplicações de defesa sejam uma das principais razões pelas quais a TSMC, uma gigante empresa de chips taiwanesa, tenha decidido investir US$ 40 bilhões para fabricar, em solo estadunidense, chips de cinco e três nanômetros, as duas gerações mais avançadas no momento.

Todavia, o “reshoring” da produção de chips comerciais, ou seja, o retorno das indústrias para o seu país de origem, é outra questão. A maioria dos chips usados em produtos de consumo e data centers, entre outras aplicações comerciais, são produzidos na Ásia. Mover essa fabricação para os EUA provavelmente aumentaria os custos e tornaria os chips menos competitivos no mercado, mesmo com subsídios do governo. Em abril de 2022, o fundador da TSMC, Morris Chang, disse que os custos de fabricação de chips nos EUA são 50% maiores do que em Taiwan.

“O problema é que a Apple, a Qualcomm e a Nvidia vão comprar os chips fabricados nos EUA e terão de descobrir como equilibrar esses custos, já que ainda será mais barato comprá-los em Taiwan”, alega Paul Triolo, vice-presidente sênior da empresa de estratégia de negócios Albright Stonebridge, que oferece consultoria para empresas operando na China.

Assim, as empresas de chips precisarão descobrir como pagar os custos trabalhistas nos EUA, os quais são mais altos, ou se irão continuar recebendo subsídios do governo, algo que não se pode garantir, senão não terão incentivo para continuar investindo na produção nos EUA a longo prazo.

E os Estados Unidos não são o único governo querendo atrair mais fábricas de chips. Em novembro, Taiwan aprovou uma lei de subsídios para conceder grandes isenções fiscais às empresas de chips. Japão e Coreia do Sul estão fazendo o mesmo.

Woz Ahmed, consultor britânico e ex-executivo da indústria de chips, espera que os subsídios da União Europeia também avancem em 2023, embora acredite que provavelmente não serão finalizados até o ano seguinte. Segundo ele, “levará muito mais tempo do que os EUA devido às negociações difíceis entre todos os estados-membros“.

Lidando com um mercado recentemente restrito

Os controles sobre a exportação de chips e tecnologias avançadas que os EUA introduziram em outubro representaram uma grande intensificação da tentativa de impedir a supremacia chinesa na indústria de chips. Regras que antes proibiam a venda dessas tecnologias avançadas para algumas empresas chinesas específicas foram expandidas e agora se aplicam a quase todas. Há também novas medidas, como restringir a venda de equipamentos cruciais na fabricação de chips para a China.

As políticas colocam o setor em um território desconhecido no tocante à fiscalização. Quais chips e tecnologias de fabricação serão consideradas “avançadas”? Se uma empresa chinesa fabrica tanto chips avançados quanto mais antigos, ela ainda pode obter tecnologias dos EUA para estes últimos?

O Departamento de Comércio dos EUA sanou algumas dúvidas em uma sessão de perguntas e respostas no final de outubro. Entre outras coisas, esclareceu que as linhas de produção de chips menos avançados podem ser poupadas das restrições se eles forem fabricados em um prédio separado. Entretanto, ainda não está claro como, nem em que medida, as regras serão aplicadas.

Veremos o desenrolar da situação em 2023. É bem provável que as empresas chinesas procurem maneiras de contornar tais regras. Pelo menos uma delas já tentou fazer seus chips parecerem menos avançados. As empresas de outros países também terão motivações para encontrar soluções alternativas, afinal, o mercado chinês é gigantesco e lucrativo.

“Se não houver pessoal suficiente para fiscalizar o chão de fábrica, ou se não conseguirem acesso às fábricas, assim que perceberem isso, muitas pessoas vão quebrar as regras”, diz Ahmed.

Vários especialistas acreditam que os EUA podem atingir a China instaurando ainda mais restrições este ano. Essas regras podem assumir a forma de mais controles de exportação, ou um processo de revisão para investimentos estrangeiros dos EUA, ou outros movimentos direcionados a setores adjacentes aos chips, como a computação quântica.

Nem todos concordam. Chris Miller, professor de história internacional da Universidade Tufts, em Massachusetts, acha que o governo dos EUA pode fazer uma pausa e se concentrar nas restrições atuais. “Eu não espero uma grande expansão dos controles de exportação de chips [em 2023]”, diz Miller, autor do novo livro Chip War: The Fight for the World ‘s Most Critical Technology. “O governo Biden passou a maior parte dos seus dois primeiros anos trabalhando nessas restrições. Eu acho que estão simplesmente esperando que as políticas deem certo e eles não tenham que fazer mudanças nelas por algum tempo”.

Como a China reagirá

Até agora, não houve muita reação do governo chinês aos novos controles de exportação dos EUA, com exceção de algumas declarações diplomáticas e de terem dado entrada a uma ação na Organização Mundial do Comércio, o que não deve ter muito impacto.

Será que uma resposta mais enfática está por vir? A maioria dos especialistas acha que não. A China não parece ter uma vantagem grande o suficiente no setor de chips para contra-atacar os EUA com suas próprias restrições comerciais de maneira significativa. “Os americanos têm controle sobre tecnologia essencial o suficiente para usá-la contra aqueles que vem depois na cadeia produtiva, como os chineses. Isso significa que [a China não tem] ferramentas para retaliar”, conclui John Lee, diretor da East West Futures Consulting.

Contudo, a China controla 80% da capacidade mundial de refinação de materiais de terras raras, essenciais na fabricação de produtos militares, como peças para aviões de combate e componentes para dispositivos eletrônicos de consumo, como baterias e telas. Restringir as exportações poderia dar à China alguma vantagem. Os chineses também poderiam sancionar algumas empresas dos EUA, dentro ou fora do setor de chips, para mandar uma mensagem.

Mas, até o momento, a China não parece interessada em adotar medidas impiedosas no campo dos semicondutores. “Acho que os líderes chineses perceberam que isso seria tão caro para a China quanto para os EUA”, diz Miller. No presente momento, a indústria chinesa de chips não sobreviveria sem trabalhar com a cadeia global de suprimentos, ou seja, ela depende de outras empresas em outros países para obter máquinas de litografia, wafers (uma fina fatia de material semicondutor) e núcleos de propriedade intelectual de chips. Portanto, evitar uma retaliação agressiva que envenene ainda mais o ambiente de negócios “provavelmente é a estratégia mais inteligente para a China”, ele afirma.

Em vez de atacar os EUA, é provável que a China priorize sustentar a indústria doméstica de chips. Segundo um relato, o país pode anunciar um pacote de auxílio de trilhões de yuans (US$ 143 bilhões) para empresas domésticas ainda no primeiro trimestre de 2023. Oferecer subsídios generosos é um método de eficácia comprovada que ajudou a impulsionar a indústria chinesa de semicondutores na última década. Todavia, permanece a questão de como alocar tal financiamento de forma eficiente e para as empresas certas, especialmente depois que a eficiência do principal fundo de investimento em chips do governo chinês foi questionada em 2022 e abalada por investigações de corrupção de alto nível.

A questão de Taiwan

Os EUA não mandam em tudo. Para fazer o bloqueio da tecnologia de chips funcionar, eles devem se organizar muito bem com os governos que controlam os principais processos de fabricação que a China não pode substituir por alternativas domésticas. Estes incluem os da Holanda, Japão, Coreia do Sul e Taiwan.

Isso não será tão fácil quanto parece, pois apesar de suas diferenças ideológicas com a China, tais lugares também têm um interesse econômico em manter suas relações comerciais.

A Holanda e o Japão teriam aceitado adaptar algumas das regras estadunidenses para o controle das exportações em seus próprios países. Mas, aqui, todo cuidado é pouco. “É claro que os americanos têm apoio nessa questão”, afirma Lee, que mora na Alemanha. “Porém, também há especialistas e figuras muito fortes argumentando que só seguir os americanos e copiar suas ações seria ruim para os interesses europeus”. Peter Wennink, CEO da empresa holandesa de equipamentos de litografia ASML, disse que sua empresa “se sacrificou” pelos controles de exportação, enquanto as empresas americanas se beneficiaram.

Com o passar do tempo, as rachaduras entre os países podem aumentar. Segundo Miller, “a história dessas coalizões de restrição tecnológica mostra que, à medida que o tempo passa, elas são complexas de gerenciar e exigem supervisão ativa para continuarem funcionais”.

O caso de Taiwan é particularmente complicado. Devido à proximidade geográfica e relação histórica, sua economia está fortemente entrelaçada com a da China. Muitas empresas de chips de Taiwan, como a TSMC, vendem para empresas chinesas e constroem fábricas lá. Em outubro, os EUA concederam à TSMC uma isenção de um ano das restrições à exportação, mas tal isenção pode não ser renovada quando expirar em 2023. Há também a possibilidade de que um conflito militar entre Pequim e Taipei inviabilize todas as atividades de fabricação de chips. Todavia, a maioria dos especialistas não acredita que isso acontecerá no curto prazo.

“Por isso, as empresas taiwanesas precisam se proteger contra as incertezas”, alerta Hsu. Isso não significa que eles vão acabar com todas as suas operações na China, apenas que podem considerar investir mais em instalações no exterior, como nas duas fábricas de chips que a TSMC planeja construir no Arizona.

À medida que a indústria de chips de Taiwan se aproxima dos EUA e uma aliança se solidifica em torno do regime americano de controle de exportações, a indústria de semicondutores, que um dia já foi globalizada, está ainda mais próxima de ser separada por linhas ideológicas. “Na prática, estaremos entrando em um mundo de dois chips”, diz Hsu, com os EUA e seus aliados representando um desses mundos e o outro abarcando a China e os vários países do Sudeste Asiático, Oriente Médio, Eurásia e África, onde há pressão chinesa para que suas tecnologias sejam adotadas. Hsu destaca a probabilidade dos países que tradicionalmente dependem da ajuda financeira e dos acordos comerciais da China aceitarem os padrões chineses ao construírem sua infraestrutura digital.

Embora aconteça muito lentamente, ele também acredita que tal separação está começando a parecer inevitável. Ele afirma que os governos precisarão começar a planejar ações de contingência para quando isso acontecer: “O plano B deve ser: qual é nossa estratégia para fazer negócios com a China?”