Oferecido por

Nassim Nicholas Taleb, economista líbano-estadunidense, nascido em 1960, é certamente um dos maiores especialistas em estudos de probabilidade e incerteza no mercado de ativos de risco. Ele se tornou bilionário ao aplicar sua teoria no mercado de ações, ganhando destaque por aumentar seus rendimentos após crises financeiras graves. Apesar de, em agosto de 2020, ele ter recomendado em seu perfil a compra de Bitcoins, seis meses depois Taleb entrou para a lista de haters do Bitcoin e das criptos. Vamos falar dele e de como sua teoria do Cisne Negro se aplica ao Bitcoin.

Base teórica sobre risco e investimentos

Em sua teoria da antifragilidade, Taleb trata da capacidade dos organismos de prosperar e se fortalecer ao longo do tempo. A ideia é que quem está mais sujeito a golpes e crises fica mais calejado, mais resiliente, mais forte. A obra é um elogio ao risco, à aleatoriedade e à incerteza. Ele termina por defender os ativos que têm volatilidade moderada, que seria uma qualidade para qualquer sistema. Para ele, se uma empresa está estável, este é um indicador de que está prestes a falir… ainda mais porque ela não teria experiência pregressa em saber lidar com imprevistos e crises. Por isso, ele recomenda, apropriadamente, que investidores foquem mais na diversificação de suas carteiras.

Com o inesperado e impactante, o Cisne Negro antifrágil se revela

A categoria analítica do Cisne Negro, criada por Taleb, se pauta pelos eventos muito raros de ocorrerem, episódios impensáveis! Pero que los hay, hay!

Essa ave aquática chegou a ser tida como inexistente até que foi vista na Austrália, no século XVII. No início, os cientistas se recusaram a identificá-la como um cisne, já que só se conhecia a sua versão branca.

A partir dessa correlação, Taleb desenvolve a ideia de que é necessário construir “coisas” mais resistentes ao imponderável, de tal modo que sejam antifrágeis.

Bitcon como Cisne Negro antifrágil!

Temos exemplos na manga que podem ser considerados como Cisnes Negros de nossa contemporaneidade: o atentado de 11 de setembro, a crise financeira de 2008 e o próprio surgimento do Bitcoin, em 2008.

O ensinamento de Taleb para investidores vai no sentido de que estejamos sempre bem preparados para qualquer evento que possa vir a ocorrer, mesmo que a probabilidade seja baixa. É saber que os imprevistos fazem parte do jogo.

Assim, a antifragilidade de organizações e de ativos está associada à capacidade de tirarem proveito de eventos aleatórios, principalmente momentos de choque.

Quanto pior a crise, melhor é para alguns ativos, pois se beneficiam do momento de insegurança e volatilidade. Quando a crise passar, tal ativo se torna mais resistente e mais bem preparado para outras situações extremas.

Assim também tem sido com o Bitcoin nestes seus 12 anos de existência, já caiu 80% algumas vezes e sobreviveu, ganhando confiança e robustez, aproximando-se do conceito de ativo antifrágil.

“O frágil busca a tranquilidade, o antifráfil cresce na desordem, e o robusto não se importa muito.” (Taleb, 2020, p. 29)

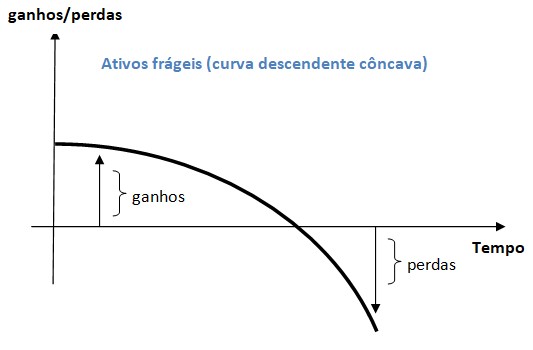

Resumidamente, podemos assim visualizar melhor o conceito talebiano, de tal modo que, em momentos inusitados, o ativo frágil (assemelhado ao Cisne Branco), perde valor e causa prejuízo, revelando uma curva decrescente e côncava no longo prazo.

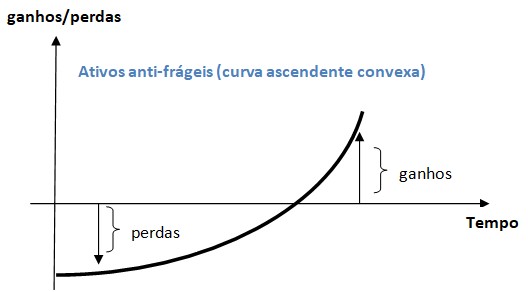

Por sua vez, ativos antifrágeis, em situações de crise, em geral, seriam vistos como Cisnes Negros, também sofrem, mas são mais resilientes, tendem a se fortalecer e se valorizar no longo prazo de modo a imprimir uma curva ascendente e convexa.

A associação de ambas teorias, a do Cisne Negro e a da Antifragilidade, nos traz a Estratégia Barbell, descrita por Taleb, nos orientando a ser conservador e agressivo ao mesmo tempo; desenhando carteiras com peso maior em ativos diversificados e de baixo risco, ao mesmo tempo em que mantemos parcela menor de nossos recursos em investimentos de alto risco.

Tanto a teoria quanto a prática não são triviais, são mesmo um tanto paradoxais. No fundo, vale a máxima conhecida por muitos no mercado: comprar quando todos vendem, e vender quando todos compram.

Pragmaticamente, é esperado que tenhamos muito conhecimento e volume maior de capital para equilibrar o portfólio. Rudá Pellini, em O futuro do dinheiro: banco digital, fintechs, criptomoedas e blockchain , opina deste modo a partir das recomendações de Taleb em relação às criptomoedas:

“… aplicar um percentual baixo da carteira (de 1% a 2% para investidores conservadores) em Bitcoins e em criptomoedas pode oferecer a diversificação sugerida por Taleb e o equilíbrio de risco, já que possuem um perfil convexo de retornos. Além de serem ativos com pouca correlação com o mercado de ações, as criptomoedas podem se diversificar em casos de cisnes negros”. (p. 118-119).

Seguro de carteira?

Sim, a tal convexidade da curva talebiana representada no gráfico conforma um sorriso na forma convexa. Ela representaria a capacidade de ganharmos com os grandes movimentos, independente da direção que o mercado apurar.

Taleb também nos presenteou com estudos que valorizam ações protetivas de quaisquer investimentos de risco, tendo como foco o cuidado para evitarmos grandes perdas. Para ele, a maioria dos assets e fundos busca mitigar os efeitos de pequenas variações do seu desempenho no tempo. Taleb argumenta que o foco deveria estar mais direcionado para evitarmos a iminência do crash, fugirmos de grandes perdas, eliminar situações de “riscos de caudas” (quedas das bolsas de valores).

A esperada conversão dos haters

Apostamos que Taleb voltará em breve a ser um lover do Bitcoin e das criptos, tão certo como acharmos cisnes brancos em lagos e zoológicos.

Semelhante situação de “virada de casaca” vimos em personalidades como Jordan Belfort, apelidado como sendo o “O Lobo de Wall Street” e marcado pelo envolvimento em fraudes financeiras na década de 1990.

O investidor, que teve sua vida interpretada no cinema pelo ator Leonardo DiCaprio, se revelou um hater do Bitcoin em vídeo divulgado em 2018, dizendo ser uma “teoria tola”, “delírio em massa”, “insanidade”, “lavagem cerebral” etc. Mas, nos últimos anos, tem se mostrado arrependido, tornou-se um entusiasta, passou até a ministrar aulas sobre o tema e se rendeu, inclusive, ao conto dos NFTs (sabem que acompanho estes ativos com muita precaução).

Outros influenciadores e instituições, no Brasil e no mundo, também estão na fila daqueles em processo de conversão, como Samy Dana, Pablo Spyer, Jamie Dimon, Janet-Yellen, Bettina, Itaú, dentre outros. Estamos de olho, quanto mais o Bitcoin provar não ser uma bolha, mais convertidos teremos para listar aqui.

Este artigo foi produzido por Christian Aranha, Empreendedor e pesquisador na área de Inteligência Artificial, Big Data e Blockchain, autor do livro Bitcoin, Blockchain e Muito Dinheiro e colunista da MIT Technology Review Brasil.