Oferecido por

Em 2009, após a crise imobiliária, surge o Bitcoin. Como descrito em artigo anterior, ele não é mais uma moeda digital no mercado bancário já digitalizado, ele é um banco inteiro: guarda, transfere e autentica transações financeiras sem a necessidade de intermediários.

Junto com o Bitcoin, surgem discursos radicais de que esta nova tecnologia descentralizada vai acabar com os bancos. Dez anos depois vemos que fintechs como Nubank, C6, Inter etc., incomodam muito mais os bancos do que o Bitcoin e as criptomoedas. Só o Nubank já passa o Banco do Brasil em valor de mercado.

Do jeito que as coisas estão indo, as fintechs vão substituir os bancos tradicionais antes do Bitcoin. Mas isso ainda não aconteceu. Enquanto isso, outro movimento começa a ganhar força entre os governos, o Central Bank Digital Currency (CBDC) ou Moeda Digital do Banco Central.

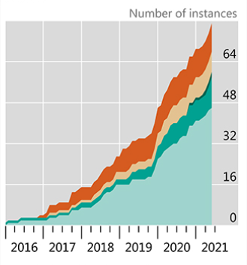

Esforços de pesquisa e desenvolvimento em CBDC no mundo

Com o avanço dessas tecnologias, aumenta o interesse de governos pela digitalização dos Bancos Centrais (Bacen). Mas porque isso ainda não aconteceu? Porque talvez o impacto disso no sistema atual seja muito grande. Veja:

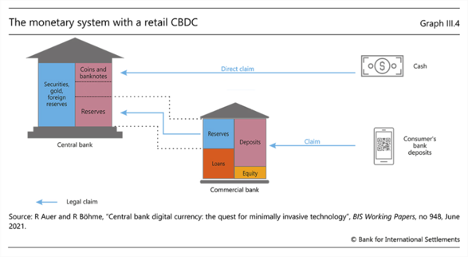

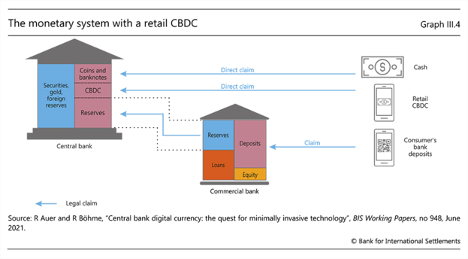

Este é o sistema monetário atual. A tarefa do Bacen é garantir a securitização dos ativos e fornecer lastro à sua moeda fiduciária — o papel moeda chamado de Cash na figura em inglês.

Não é papel do Banco Central fornecer produtos financeiros diretos, nem lidar com o consumidor. Por isso existem os bancos comerciais, aqueles que recebem o seu dinheiro, criam produtos financeiros e alavancam o sistema financeiro garantindo sua liquidação.

Se um CBDC for implantado, a figura acima se transforma na figura abaixo:

O usuário final do varejo, por meio de seu celular, poderá abrir uma conta direto no Bacen, guardar seu dinheiro e fazer suas transferências. Isso questionaria o papel dos bancos como o são hoje. A lida com o cliente varejo pode ser feita com tecnologia de chatbots e inteligência artificial como já ensaiam hoje as fintechs.

Mudar o sistema bancário tem um impacto muito grande, por isso nenhum governo conseguiu fazer ainda — não éfoi por falta de tecnologia.

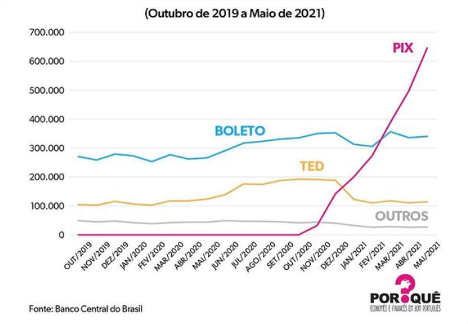

O Brasil está a passos largos nessa direção, e parece ter encontrado um caminho bastante funcional, a tecnologia do PIX. Veja na figura abaixo como tem crescido sua aderência.

Nos parece um produto bem vencedor de mercado. O PIX teve o cuidado de seguir ainda a primeira estrutura, ele não chega direto no varejo, ainda precisa, por regra, passar por uma instituição de varejo, sem maiores impactos. Com a CBDC isso pode acabar de vez.

Mas o que fariam então os bancos? Este será o objeto de reflexão dos próximos anos. A decisão não é fácil, se o PIX movimentar mais um peão pra frente vira um CBDC. Se não o fizer, as Big Techs, que são as grandes startups entrando no mercado financeiro de varejo, o farão.

Para ajudar na reflexão, algumas ressalvas importantes. A primeira é achar que o PIX tem que ser uma moeda digital centralizada. Até certo ponto é razoável a confusão, se por algum motivo ele não usar mais uma conta de banco intermediária, ele pode ser transformado no próprio dinheiro. Mas por enquanto o PIX é apenas uma forma de transferência de uma moeda já existente, o Real.

Outra é achar que a CBDC, ou a moeda digital do governo, não pode ser uma criptomoeda. Ou mesmo se for uma criptomoeda ela teria de ser centralizada no Bacen. É importante saber que descentralização do processamento é um conceito diferente da descentralização da governança. Não necessariamente as duas coisas têm que andar juntas. Já existem blockchains com processamento descentralizado e governança centralizada, onde o Bacen pode controlar e ditar as regras de sua própria moeda assim como o faz hoje, porém numa rede distribuída com maior segurança, maior disponibilidade e menor exposição à falhas.

Este artigo foi produzido por Christian Aranha, Empreendedor e pesquisador na área de Inteligência Artificial, Big Data e Blockchain, autor do livro Bitcoin, Blockchain e Muito Dinheiro e colunista da MIT Technology Review Brasil.